ÚLTIMAS

-

TUDO GRAVADO: Homem é preso após furtar cervejas, energético e vinho em supermercado

-

URGENTE: Motorista foge após atropelar idosa na Pau Ferro

-

PREVISÃO: Rondônia tem sexta (16) parcialmente nublada e chuvosa, até em Tarilândia

-

CLAÚDIA DE JESUS: Van adaptada para idosos é garantida em Seringueiras com emenda de deputada

-

GUAJARÁ-MIRIM: Investimento de R$ 3,6 Milhões é Garantido para a Construção da Ponte do Salomão

-

AVANÇOU: Motociclista sofre fratura na perna em colisão envolvendo caminhão caçamba

-

Publicação Legal: AVISO DE LICITAÇÃO: PREGÃO ELETRÔNICO Nº 90270/2024/SUPEL/RO

-

CIRONE DEIRÓ: Deputado solicita a implantação do Tudo Aqui em Nova Mamoré

-

LUCAS TORRES: Buritis recebe emenda de R$ 120 mil para reforma e ampliação da UBS do Setor 4

-

FREE FLOW: Tag de Passagem Sicredi é alternativa automática de pagamento de pedágio

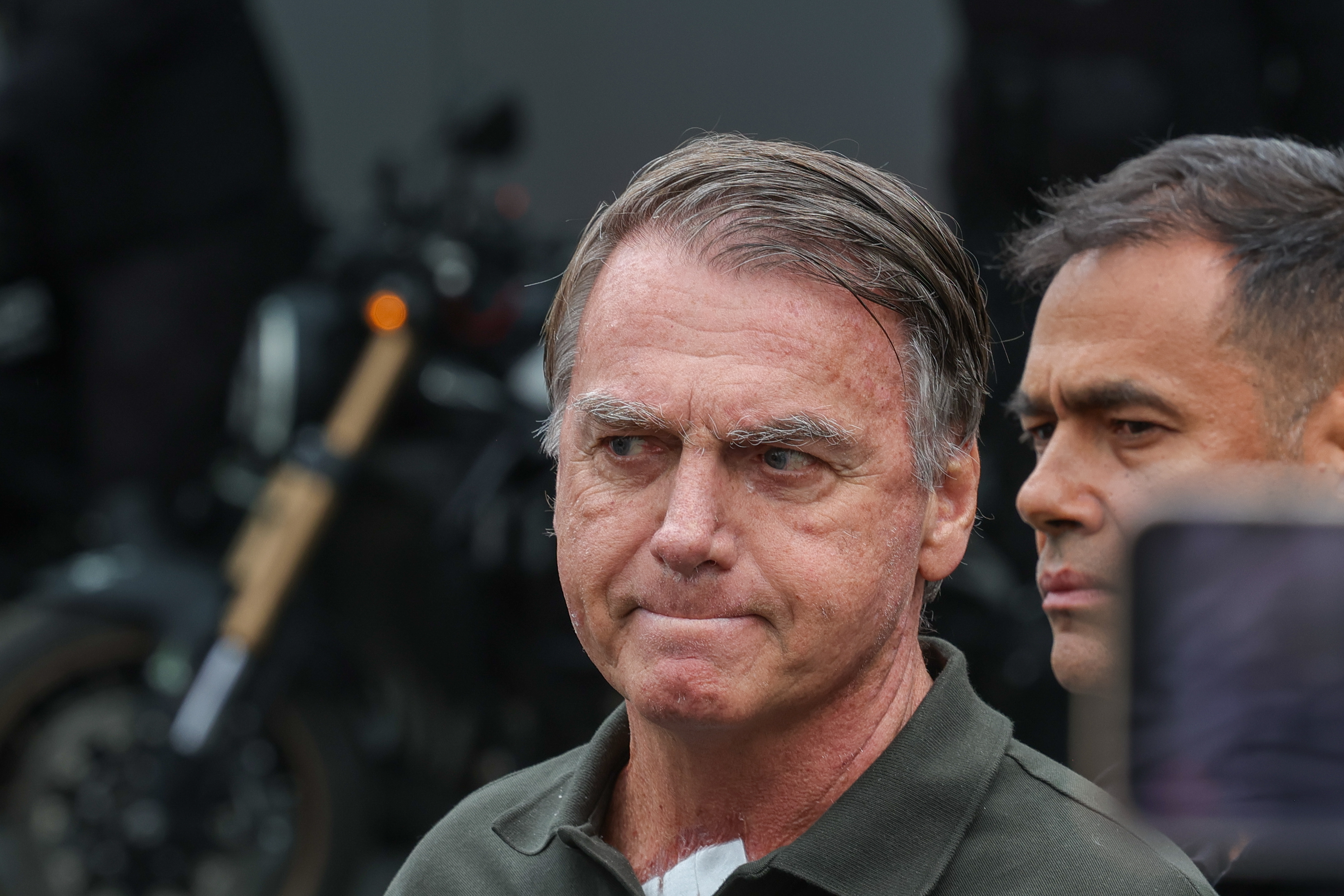

'A Eletrobrás não consegue mais competir', diz presidente da empresa

Segundo Wilson Ferreira Júnior, a fatores como burocracia, licitações e encargos colocam a gigante em desvantagem no setor

Foto: Divulgação

Receba todas as notícias gratuitamente no WhatsApp do Rondoniaovivo.com.

.jpg)

O presidente da Eletrobras, Wilson Ferreira Júnior, afirma que a decisão do governo de privatizar a estatal não muda o plano de reestruturação em curso, especialmente em relação à venda de ativos.

Há um ano no comando de uma das maiores companhias de energia elétrica da América Latina, ele diz que a medida é uma prioridade para reduzir a alavancagem do grupo, cuja dívida líquida é de 23 bilhões de reais.

Para Ferreira Júnior, o anúncio da privatização é um reconhecimento de que a grande estatal hoje não tem condições de competir com as concorrentes estrangeiras. A seguir, trechos da entrevista:

A Eletrobras vinha conduzindo um plano de venda de ativos. Isso continua?

Sim. Essa medida faz parte da reestruturação para a qual fui contratado. Hoje temos uma dívida líquida de 23 bilhões de reais. Quando cheguei aqui o índice de alavancagem (relação entre dívida e geração de caixa) era de 9 vezes. E hoje está em 4,7 vezes. O objetivo é chegar a menos de 4 vezes no fim deste ano e próximo de 3 vezes em 2018. Para isso, além das melhorias operacionais que vão economizar 1,8 bilhão de reais por ano, é preciso vender ativo.

Temos 74 Sociedades de Propósito Específico (SPEs, que são participações em projetos de geração e transmissão) e a privatização das distribuidoras. Isso vai trazer caixa e permitir quitar dívidas mais caras. O plano vai continuar exatamente igual a antes, temos metas, temos prazos e estamos seguindo todos eles.

No caso das SPEs, isso não atrapalha a privatização?

Se eu pedir um empréstimo hoje, só me cobram caro. Uma empresa muito alavancada não consegue ter vantagem competitiva para se expandir porque o mercado financeiro percebe, coloca um risco maior e cobra mais caro, ou aumenta o prazo, ou as duas coisas. A Eletrobras chegou a tomar recursos a CDI mais 5% ao ano em prazo de 24 meses. Não existe nenhum negócio na nossa área que tenha essa rentabilidade. É uma prioridade vender essas participações. É um passo para trás e dois para frente. Ao mesmo tempo que estou fazendo essas vendas estou concluindo obras, que vão adicionar valor à companhia.

Que obras serão concluídas?

Estamos concluindo as usinas de Sinop (MT) e São Manoel (MT) e uma linha de transmissão de Belo Monte (PA). Para ter ideia, em 30 de junho, a empresa tinha 47.000 megawatts (MW) instalados. Vamos vender nesse conjunto de SPEs algo próximo a 1.000 megawatts, que são participações minoritárias. E vamos concluir 3.500 MW até o fim do ano que vem. É um passo atrás e dois ou três a frente. Por isso temos de fazer as reestruturações.

A privatização é para quando?

Não há ainda essa decisão. O que temos é uma decisão do poder concedente que reconhece que vamos melhorar a companhia e, ainda assim, continuaremos com as amarras das estatais, que é o grande problema dela. Levo 28 dias para consolidar um balanço mensal. E ainda temos a Lei 8.666, de licitações. Hoje, nem todos os fornecedores querem participar das disputas e quem participa nem sempre gosta do resultado e pode entrar na Justiça para reivindicar alguma coisa. Veja bem: temos anuênio (adicional por tempo de serviço). Isso significa 1% de custo de pessoal a mais por ano.

Isso tira toda a competitividade diante dos grandes grupos estrangeiros no nosso quintal. A decisão, quando foi tomada, reconhece isso. Temos uma empresa de grande porte que num momento de economia aberta não consegue competir com as demais. O objetivo é eliminar as restrições para que ela possa competir. E, nesse processo, o governo vai se beneficiar.

O senhor participou das discussões de privatização?

Todo mês tenho uma interlocução com o ministro (de Minas e Energia) dando o andamento do programa de reestruturação. Nesse período tenho colocado as dificuldades. E sempre aparece isso.

O que foi possível fazer nesse tempo à frente da estatal?

Fui chamado para conduzir um processo de recuperação. Quando comecei ela valia 8 bilhões de reais (ontem estava em 29 bilhões de reais) e tinha um conjunto de pendências para resolver. Trocamos 70% dos administradores. Isso inclui o presidente, conselheiros e diretores. Todas elas tiveram troca de presidentes. A reestruturação na área gerencial foi reduzida de 2.200 posições para 1.500. Também adotamos a implementação de um sistema único de gestão (ERT) para o grupo inteiro e um centro de serviços compartilhados para ter maior eficiência corporativa. A Eletrobras tinha mais de 23.000 funcionários, agora tem 17.000.

* O resultado da enquete não tem caráter científico, é apenas uma pesquisa de opinião pública!